So với các thị trường trái phiếu doanh nghiệp cùng khu vực, dù phục hồi song thị trường Việt Nam vẫn còn những vấn đề cần khắc phục để tháo gỡ rào cản giới hạn cơ hội huy động vốn của doanh nghiệp.

Dù trong ngắn hạn quý đầu năm, thị trường đang có sự chững lại nhất định đặc biệt về phát hành mới và cho cả năm 2025, áp lực đáo hạn còn cao; song thị trường vẫn có triển vọng tích cực và dư địa phát triển lớn nhìn trong trung và dài hạn. Mặt khác, thị trường vẫn còn đó những vấn đề cần khắc phục để tháo gỡ rào cản giới hạn cơ hội huy động vốn của doanh nghiệp.

Cần phải giải quyết các thách thức còn tồn tại trên thị trường TPDN để tăng cường khả năng thu hút vốn

Tổng khối lượng và giá trị phát hành

So sánh với một số thị trường trái phiếu doanh nghiệp ở các quốc gia trong khu vực châu Á cho thấy, quy mô thị trường trái phiếu doanh nghiệp (TPDN) của Việt Nam hiện nay còn rất khiêm tốn.

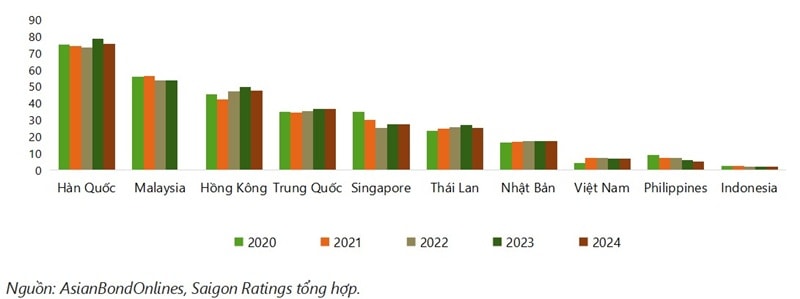

Trong giai đoạn 2020- 2024, tỷ lệ giá trị TPDN/GDP của Việt Nam dao động quanh 4,5%–7,6%, chỉ cao hơn các quốc gia Philippines và Indonesia nhưng thấp hơn Malaysia, Singapore, Thái Lan trong khu vực Đông Nam Á và vẫn còn rất thấp so với các nước có nền kinh tế thị trường phát triển cao ở châu Á như Hàn Quốc (75–79%), Hồng Kông (42–50%), Trung Quốc (35–37%) và Nhật Bản (16–17%).

Tỷ lệ giá trị thị trường trái phiếu doanh nghiệp/GDP danh nghĩa các nước trong giai đoạn 2020–2024 (Đơn vị: %)

Nhìn chung, thị trường TPDN doanh nghiệp Việt Nam hiện nay, mới đang ở giai đoạn sơ khai, quy mô nhỏ so với nhiều quốc gia trong khu vực Đông Nam Á và châu Á nhưng có nhiều tiềm năng để tăng trưởng trong trung và dài hạn.

Nếu chúng ta quan tâm thực hiện hiệu quả đồng bộ các giải pháp về các chính sách phát triển thị trường vốn, cải thiện tính minh bạch và niềm tin nhà đầu tư để thu hút dòng tiền, nâng quy mô TPDN/GDP trong những năm tới, thì thị trường trái phiếu Việt Nam có thể vươn lên nhóm trung bình trong khu vực Đông Nam Á, với khoảng 20–30% GDP như Thái Lan, Singapore v.v.

Cơ cấu phát hành theo kỳ hạn trái phiếu

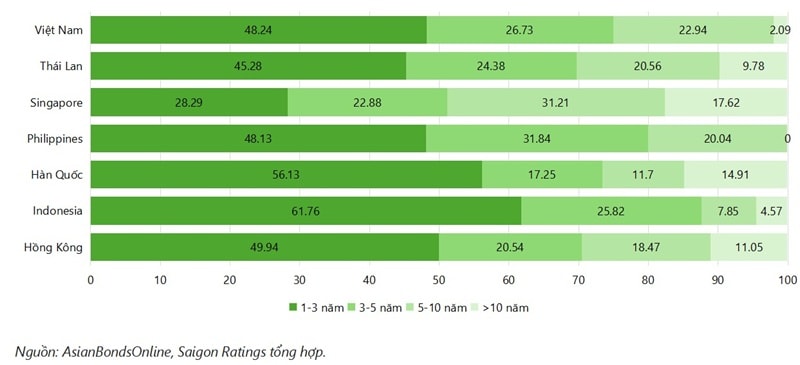

Trái phiếu kỳ hạn 1–3 năm chiếm đến 48,24%, chiếm tỷ trọng cao nhất trong cơ cấu giá trị phát hành theo kỳ hạn trái phiếu tại Việt Nam, tương đương một số nước trong khu vực như Philippines, Hồng Kông. Đáng chú ý, tỷ trọng trái phiếu dài hạn rất thấp với kỳ hạn trên 10 năm chỉ chiếm 2,09%, thấp nhất khu vực. Trong khi đó, các nước như Philippines: 20,04%, Singapore: 17,62%, Thái Lan: 9,78%, Hàn Quốc: 14,91% thì các doanh nghiệp đều có khả năng huy động vốn dài hạn tốt hơn nhiều so với Việt Nam.

So sánh cơ cấu kỳ hạn phát hành trái phiếu doanh nghiệp của các nước (Đơn vị: %)

Hạn chế trong cơ cấu kỳ hạn phản ánh mức độ phát triển thị trường còn giới hạn. Thị trường TPDN Việt Nam thiên về phát hành ngắn hạn, phụ thuộc vào việc tái cấp vốn liên tục, dễ rơi vào rủi ro thanh khoản khi điều kiện thị trường không thuận lợi.

Mặt khác, điều này có thể cho thấy, thị trường trái phiếu còn thiếu sự tham gia tích cực của các nhà đầu tư dài hạn trong nước và quốc tế (các công ty bảo hiểm, quỹ hưu trí, quỹ đầu tư, v.v.), thiếu công cụ bảo hiểm rủi ro lãi suất/kỳ hạn hoàn chỉnh hoặc khung pháp lý và tín nhiệm chưa đủ mạnh để hỗ trợ cho doanh nghiệp phát hành trái phiếu dài hạn; đồng thời thị trường trái phiếu doanh nghiệp thứ cấp chưa thật sự phát triển và phát huy hết vai trò, tác dụng tích cực trên thị trường như thông lệ hoạt động thị trường trái phiếu quốc tế.

Như vậy, đặc điểm cơ bản của thị trường TPDN Việt Nam hiện nay, là không chỉ có quy mô nhỏ, đơn điệu nhà phát hành và nhà đầu tư trên thị trường, chủ yếu là trái phiếu phát hành riêng lẻ mà còn thiếu chiều sâu về kỳ hạn, loại hình công cụ nợ và hình thức phát hành trái phiếu ra công chúng. Việc các doanh nghiệp phát hành trái phiếu chủ yếu tập trung ở kỳ hạn ngắn cho thấy, trái phiếu doanh nghiệp của Việt Nam hiện còn thiếu sự ổn định và có tính rủi ro cao hơn, so với thị trường trái phiếu ở nhiều quốc gia khác có cấu trúc kỳ hạn trái phiếu phân bổ đều và dài.

Để phát triển thị trường trái phiếu doanh nghiệp nhanh, đúng hướng, an toàn, minh bạch và bền vững, chúng tôi cho rằng Việt Nam cần: Khuyến khích phát hành dài hạn, cải thiện khung pháp lý, xếp hạng tín nhiệm tổ chức phát hành và công cụ nợ, và hoàn thiện các công cụ bảo hiểm rủi ro để thu hút thêm nhà đầu tư tổ chức dài hạn.

Nguyễn Minh Đức & các Cộng sự, Khối nghiên cứu Saigon Ratings.

Xem bài gốc trên Tạp chí Diễn đàn Doanh nghiệp